A készpénz betiltásáról merengenek a HVG-n, mutatjuk, mi a valóság

Magyarországon még csak plakátokat látunk arról, hogy meg kell védeni a készpénzt, mint „szabadságjogot” – hangzott el.

A készpénz kezd eltűnni a mindennapi életünkből. A pénztárcákban lapuló papírpénzeket nemzetközi viszonylatban fokozatosan felváltják a digitális pénzek. A pénzformák viadalából pedig az kerül ki győztesen, amelyik a felhasználók körében a legjobban preferált. Felmerül a kérdés, hogy miért is lenne szükség a modern társadalmunkban készpénzre, amikor a készpénz-helyettesítők használata sokkal kényelmesebbé vált?

A készpénz monetáris politikai eszköz és az ország definitív pénze. Eltűnésével és a megtakarítások számlapénzbe történő transzferálásával a jegybank szabályozói mozgástere csökken a pénzforgalomban. A technológia fejlődésével azonban elhárultak az akadályok a digitális jegybankpénz széleskörű kibocsátása elől, ami a pénzfejlődés egy következő szakaszát jelenthetné.

A digitális jegybankpénz egy olyan „elektronikus rendeleti pénz és jegybanki passzíva, ami fizetések elszámolására és értékmegőrzésre is alkalmas” (Meaning és társainak 2018-as elemzése szerint). Alapvetően két fajtáját különböztetik meg: a lakosság számára is széleskörben hozzáférhető „lakossági” és a pénzügyi intézmények számára hozzáférhető speciális „nagykereskedelmi” megoldás (pl. bankközi elszámolásokra vagy értékpapír-elszámolásokra) – ún. wholesale – digitális jegybankpénzt.

A digitális jegybankpénz lehetséges előnyei:

1. Makrogazdasági mutatók, mint az inflációs ráta, pénzmennyiség vagy pénzforgalom valós idejű adatgyűjtése és pontosabb kiszámítása monetáris politikai döntések támogatásához

2. Segíthet a pénzmosás, a terrorizmus finanszírozása és az adócsalás megelőzésében a Big Data és gépi tanulási technológiák használatával. A gyanús pénzmozgások felkutatását és nyomon követését a jegybank közvetlenül lenne képes megvalósítani, így csökkenthető a bankok pénzmozgás ellenőrzési gyakorlatai felé történő kitettség.

3. Alacsonyabb szintű információaszimmetria a pénzügyi intézmények és a szabályozók között.

4. Pénzügyi integráció növelése a kedvező árú jegybanki számlavezetés vagy tokenizált fizetési rendszer használatának biztosításával. A társadalom egyik csoportjának sem szükséges kiszorulnia a pénzügyi szolgáltatásokból a digitális jegybankpénz kedvezményes bevezetésével, illetve a készpénztartás költsége is megtakaríthatóvá válik társadalmi szinten.

5. Monopolisztikus fizetési infrastruktúra üzemeltetés megszüntetése azzal, hogy a digitális jegybankpénz kiegészíti a jelenlegi bankközi elszámolást. A legtöbb országhoz hasonlóan Magyarországon is egy elszámoló rendszeren keresztül bonyolódik le a bankközi forgalom túlnyomó része, ami rendszerkockázatot hordoz magában.

6. Kockázatmentes pénz biztosítása a lakosság számára, a számlapénzzel ellentétben nem csak 100.000 eurós betétbiztosítás határáig, hanem a készpénzhez hasonlóan korlátlanul. Az egész gazdaság teljesítménye szavatolja a jegybankpénz minden egysége mögötti fedezetet, nem fordulhat elő bankcsőd.

Jogosan merül fel a kérdés, hogy a kereskedelmi bankok jegybanknál vezetett kötelező tartaléka digitális jegybankpénznek minősül-e? Definíció szerint igen, teljesíti a feltételeket, azonban a későbbiekben látni fogjuk, hogy a nagykereskedelmi ágon nem szükségszerű a jegybanknál vezetni a digitális jegybankpénzt, sőt egyes modellekben a kötelező tartalék kiváltására is alkalmas lehet, így a továbbiakban nem tárgyaljuk a szűk fogalom részeként.

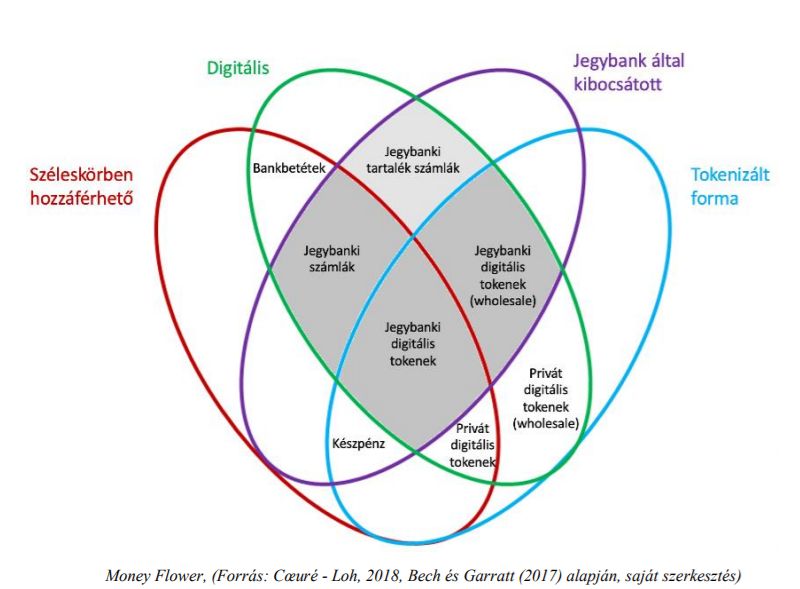

A digitális jegybankpénz tervezésénél fontos megvizsgálni, hogy mit szeretne a jegybank elérni vele. Célja lehet a határon átnyúló tranzakciók elszámolásának hatékonyabbá tétele, a készpénzhasználat csökkentése vagy egy olcsó digitális fizetési eszköz biztosítása. Azért is fontos a cél meghatározása, mert jelentős architektúrális és infrastrukturális eltérések találhatók a digitális jegybankpénz, mint a készpénz digitális verziója, a lakosság jegybanknál vezetett számlapénze vagy a kereskedelmi bankok új nemzetközi elszámolási egysége között. A különbség az implementálás módszertanában rejlik. A Money Flowernek nevezett taxonómia alapján könnyen szemléltethetők a lehetőségek:

Kézenfekvő implementálási lehetőség, hogy a háztartások és a vállalatok egyaránt számlát nyithatnak a jegybanknál, közvetlenül hozzáférhetnek a jegybanki mérleghez. Ekkor a netbanki felületünkhez hasonlóan kezelhetnénk pénzügyeinket, azonban kereskedelmi banki számlapénz helyett kvázi kockázatmentes digitális jegybankpénz állna rendelkezésre. A számla alapú modellel ellentétben a tokenizált digitális jegybankpénzt a lakosság digitális pénztárcákban tárolhatná, hasonlóan a készpénzhez. A hitelesítés itt a tulajdonos által ismert privát kulccsal történik, a pénzügyi közvetítők kihagyásával.

A nagykereskedelmi tokenizált digitális jegybankpénz a lakossági párjától gyakorlatilag hozzáférésében különbözik. A kereskedelmi bankok jegybanki számlapénzével ellentétben közvetlenül áramolhat a bankok között, önmagukban is értéket hordozva.

Nagykereskedelmi digitális jegybankpénz projektek

Az általam vizsgált jegybankok döntő többségének a nem hatékony nemzetközi elszámoló rendszerek hálózata a probléma, amire megoldást keresnek. A sok pénzügyi közvetítő és az ő rendszereik tranzakció áteresztőképessége szűk keresztmetszet a nemzetközi utalások lebonyolításánál. A kanadai és szingapúri jegybank két külön platformra épített nagykereskedelmi digitális jegybankpénz modellt dolgozott ki elosztott főkönyvi technológiát alkalmazva. 2019-ben összekapcsolták a rendszereket, hogy megvizsgálják a tokenizált kanadai és szingapúri dollár kölcsönös elszámolását nemzetközi környezetben. Az integrációs tesztek sikeresnek bizonyultak, kiemelve az interoperabilitás szerepét a rendszerszervezéskor. A thai és a hongkongi jegybank pontosan ugyanezen célból, a határon átnyúló tranzakciók hatékonyabbá tétele érdekében tesztelte 10 kereskedelmi bank bevonásával a nagykereskedelmi modelljüket. Az HSCB-t is magába foglaló konzorcium jelentősen csökkentette a nemzetközi közvetítő rétegek számát, felgyorsítva ezzel a tranzakciók feldolgozását.

Lakossági digitális jegybankpénz projektek

A nagykereskedelmi ághoz képest jóval diverzebb célokat lehet felfedezni a lakossági projektek esetén. Nincs egy általános fejlesztési irány, ezért Eva Julin, a svéd jegybank digitális jegybankpénz projektmenedzsere szerint a monetáris szabályozóknak egyénileg szükséges priorizálni az új rendszerrel megoldható társadalmi problémákat és aszerint megtervezni a saját digitális jegybankpénz implementálását.

A svéd jegybank 2017 óta vizsgálja egy készpénzkiegészítésre alkalmas digitális jegybankpénz bevezetését, hogy megakadályozza a jövőben a társadalom egy részének a fizetési rendszerből történő kiszorulását. 2020-ban indult az E-krona pilot, amiben elosztott főkönyvi infrastruktúrára épülő, tokenizált digitális koronát bocsát ki a svéd jegybank

a rendszert tesztelő lakossági ügyfelek számára.

Ecuadorban nemcsak tesztkörnyezetben, hanem éles üzemben használhatták már 2015-ben az állampolgárok a jegybank konvencionális infrastruktúrára épülő digitális jegybankpénz rendszerét. A dinero electrónico-t a felhasználók a jegybanknál vezetett számlájukon tarthatták egészen 2018-ig, amikor megszüntették a rendszert. Nem azért lett sikertelen a projekt, mert a hagyományos, számla alapú, centralizált infrastruktúra ne lenne alkalmas az üzemeltetésére, hanem mert az ecuadoriak nem bíztak a jegybankban és egy évvel a rendszer indulása után is csak 5000 felhasználója volt. Teljes ellentéte az uruguayi példa, ahol az E-peso olyan népszerűvé vált a felhasználók körében, hogy a jegybank egyértelmű szándékát fejezte ki a széleskörű implementálására. A tokenizált E-pesot a felhasználók a mobilpénztárcájukon keresztül érik el, a rendszer centralizált infrastruktúrára épült és az állami telekommunikációs hálózaton fut a kommunikációja, így internet kapcsolat nélkül is képesek fizetni a felhasználók.

Az offline működés a Bahamákon az egyik legfontosabb nem-funkcionális követelménye a digitális jegybankpénz pilot rendszernek. A több száz szigetből álló szigetcsoport között gyakori a kommunikációs zavar, illetve a bankok sem tudnak minden közösséghez költséghatékonyan elérni. A bahamai központi bank Sand Dollar névre keresztelt projektjében a készpénz digitális változatát szolgáltatták a lakosságnak és a vállalatoknak, a tranzakciók anonimitása nélkül. A nemzetközi projekt paletta igen széles, azonban nincs egyértelmű technológiai konszenzus az implementációhoz. Léteznek kudarcba fulladt és jól működő modellek centralizált infrastruktúrát és számla alapú technológiát alkalmazva, valamint ígéretes elosztott főkönyvi fejlesztések is. Nincs egy technológiai jó gyakorlat a digitális jegybankpénz fejlesztésében, inkább jól felépített szempontrendszerek, amik alapján a monetáris szabályozók meg tudják határozni az új pénz célját és ezzel kijelölhetik a tervezési irányvonalat.

Ulrich Bindseil, az Európai Központi Bank piaci és fizetési infrastruktúráért felelős főigazgatója szerint a digitális jegybankpénz lakossági bevezetése jellemzően a készpénz kiváltására vagy kiegészítésére fókuszál, mintsem a lakossági és vállalati szektor bankbetéteinek kiváltására. Ha a betétállomány egy jelentős része átáramlana digitális jegybankpénzbe, csökkentve ezzel a kereskedelmi bankok mérlegét, annak jelentős hatása lenne a hitelezésre és a gazdaság finanszírozására.

A Visegrádi Együttműködés (V4) országai

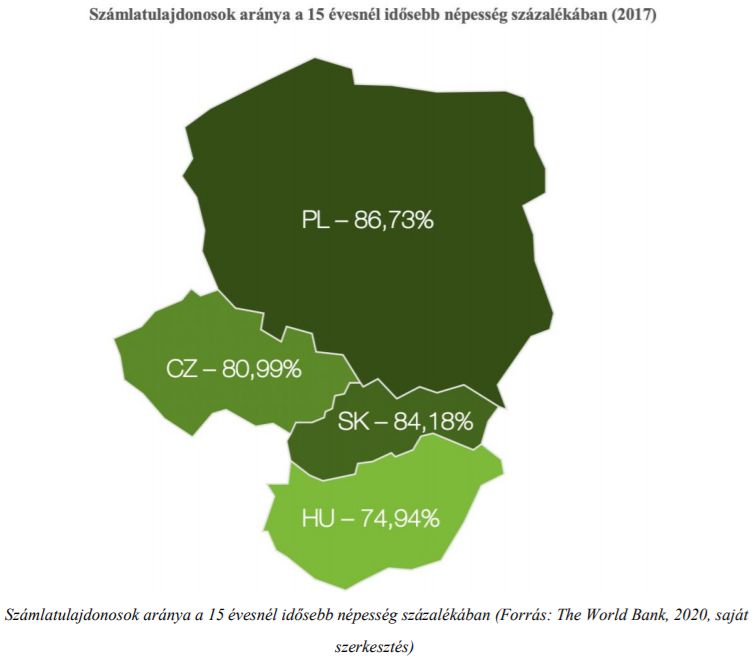

A régiót még elsősorban nem a fizetési szolgáltatások magas fokú igénybevétele, hanem a magas készpénzhasználat jellemzi. Míg Lengyelországban 2018-ban a készpénzhasználat aránya 52,2 százalék volt az összes lakossági tranzakció között, addig Magyarországon ez az arány 70,3 százalék. A V4-ek jegybankjai a digitális jegybankpénz helyett más módszereket alkalmaznak a készpénzhasználat visszaszorítására.

a cseh jegybank közgazdászai és az EKB kutatják a digitális jegybankpénzt, publikálnak különböző modelleket, azonban nem köteleződnek el az implementálása mellett, a lengyel jegybank pedig egyértelműen kijelentette, hogy nem tervezik a bevezetését.

Látszik tehát, hogy milyen komplex folyamat egy új generációs pénz megtervezése és ekkor még nem is érintettük a tranzakciók anonimitásának kérdését. Legyen a digitális jegybankpénz anoniman felhasználható, mint a készpénz, vagy legyen könnyen monitorozható, mint a számlapénz? Milyen monetáris politikai erővel bíró eszköz lenne a jegybank számára? Érdemes lenne Magyarországon bevezetni az Azonnali Fizetési Rendszer mellett a lakosság számára? Az első éles megvalósítás valószínűleg sok kérdést fog megválaszolni és megtöbbet kinyitni. Erre szakértői becslések szerint már csak 1-2 évet kell várnunk.

Retkes Ádám üzleti elemző, a Corvinus Egyetem korábbi hallgatója. A cikk szakmai lektora az egyetem docense, Dr. Trinh Anh Tuan.

Források:

Cœuré, B. - Loh, J. (2018): Central bank digital currencies. BIS Paper (Letöltés helye: https://www.bis.org/cpmi/publ/d174.pdf, letöltés ideje: 2020.02.15)

Meaning, J. – Dyson, B. – Barker, J. – Clayton, E. (2018): Broadening narrow money: monetary policy with a central bank digital currency. Bank of England Staff Working Paper (Letöltés helye: https://www.bankofengland.co.uk/-/media/boe/files/workingpaper/2018/broadening-narrow-money-monetary-policy-with-a-central-bank-digitalcurrency.pdf, letöltés ideje: 2020.03.04)

National Bank of Poland (2018): Central Bank Digital Currencies – Challenges and Opportunities (Letöltés helye: https://www.tcmb.gov.tr/wps/wcm/connect/197b4b15-d020- 4f43-ab71-372f23bc79e6/Szalamacha_CBDC.pdf?MOD=AJPERES, letöltés ideje: 2020.06.01.)

Statista (2020): Estimate of the share of cash in total POS payment transactions in 38 countries in Europe in 2018 (Adatbázis elérhető: https://www.statista.com/statistics/1112656/cash-use-in-europe-by-country/, letöltés ideje: 2020.06.01.)

The World Bank (2020): World Development Indicators – adatbázis lekérdezés (Adatbázis elérhető: https://databank.worldbank.org/reports.aspx?source=2&series=FX.OWN.TOTL.MA.ZS#, letöltés ideje: 2020.05.01.)